本报告重点解析了当前基金重仓股面临的“三重困境”:其一,分子、分母端共同恶化导致的“估值困境”;其二,承接资金不足导致的“资金困境”;其三,趋势线走坏后面临的“趋势困境”。在市场缺乏趋势性行情、长时间处于“战略相持”的当下,建议:一是要借助反弹适当调仓换股,二是要利用战略震荡期做差价降成本。

摘要

基金重仓股的筛选及特点。

在2021年所有基金年报的前十大持仓股票中,选择基金持有市值大于50亿、持仓市值占股票流通市值比例大于5%、且2019年以前上市的股票,作为基金重仓股研究对象,并根据自由流通股本加权生成“基金重仓股指数”。指数涨幅上,

2019年至今基金重仓股指数涨幅为142.51%;期间最大涨幅达到212.53%,自最高点下跌21.18%。行情走势上,

指数在2021年2月10日达到最高5970.06点后暴跌,2021年12月13日反弹至5913.40点但未突破前高,其后一路下跌。指数相关性方面,

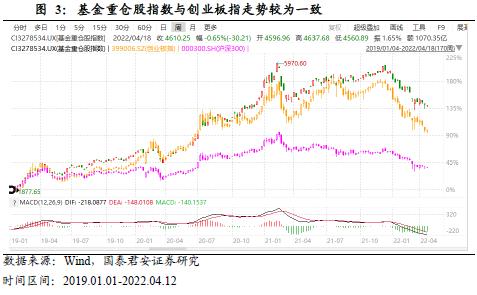

重仓股指数与创业板指相关系数最高,达到0.98。基金重仓股面临的“三重困境”

。1)分子、分母端共同恶化导致的“估值困境”。

虽然基金重仓股普遍经历了一轮调整,但当前估值仍远高于市场平均水平。从股票DDM模型来看,当前市场处于分子端盈利预期下降、分母端贴现率上升、市场风险偏好下降、投资者预期贴现期数减少的多重困境。2)承接资金不足导致的“资金困境”。

基金重仓股多为宽筹码分布股票,新基金发型受阻叠加北向资金转向导致重仓股面临“资金困境”。3)趋势线走坏后面临的“趋势困境”。

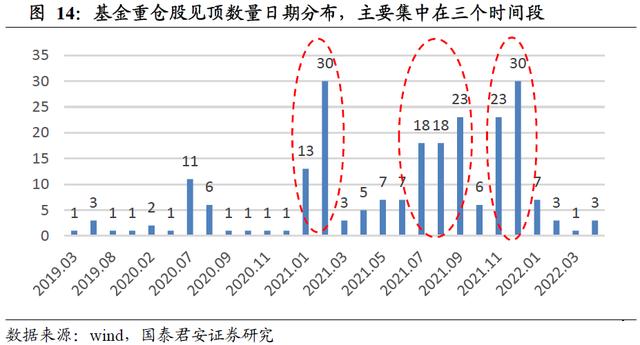

从股票涨幅看,基金重仓股过去几年均录得较大涨幅,但2021年以后陆续见到高点。从见顶时间看, 2021年1 -2月食品饮料行业股票集中见顶,2021年7-9月电子和医药股票集中见顶,2011年11-12月电力及新能源行业股票集中见顶,目前看多数基金重仓股周线趋势已经走坏,进入了“趋势困境”。困境之下的应对策略。

我们预计未来1-2个季度市场将呈现区间震荡格局,上证指数或在3100-3400点之间区间震荡,而创业板指底部或在2200-2400点区间、顶部或在2900-3000点区域。考虑到基金重仓股与创业板指的相关性较高,建议不妨以创业板指为“锚”,在市场“战略相持期”采取以下两个操作:一是借助反弹调仓换股,从前期涨幅过大、筹码结构恶化、趋势已经走坏的高风险赛道股向相对低风险的价值板块做适当调整;二是利用战略震荡期做差价降成本。风险提示:俄乌局势发展超预期;Omicron影响超预期;宏观政策趋松不及预期;海外市场波动加剧;量化模型基于历史数据构建,而历史规律存在失效风险。

01 基金重仓股的筛选及特点

2021年2月以来,贵州茅台、宁德时代等基金重仓股票先后出现了较大幅度的调整,对公募基金业绩造成了较大的拖累,且从走势上看部分重仓股尚未看到调整结束的迹象。本文试图从基金重仓股的角度出发,阐述基金重仓股当前面临的几大困境,并针对性提出相应对策。

1.1 基金重仓股筛选方法

首先,我们需要对基金重仓股进行定义以方便进行筛选。我们认为,基金重仓股应该至少满足3个条件,一是要保证在公募基金的前十大名单中,二是基金持股市值要足够大,三是基金持有市值占股票流通市值比例要足够高。根据这三个条件,我们从全市场所有基金出发,用以下方法进行基金重仓股的筛选:

1) 首先,在2021年所有基金年报中共有1975只股票出现在基金十大重仓股的名单中,我们以上述股票作为重仓股筛选池。

2) 其次,计算每只股票的基金持仓市值和占股票自身流通市值比例。选择基金持有市值大于50亿、持仓市值占股票自身流通市值比例大于5%、且2019年以前上市的A股股票,作为基金重仓股的研究对象。

最终,满足上述筛选条件的股票共有227只。在基金重仓的227只股票中,基金持有市值合计4.04万亿,占基金权益仓位的一半以上;基金持仓市值占股票自身流通市值比例的均值18.72%,中位数为18.15%。

1.2 重仓股走势

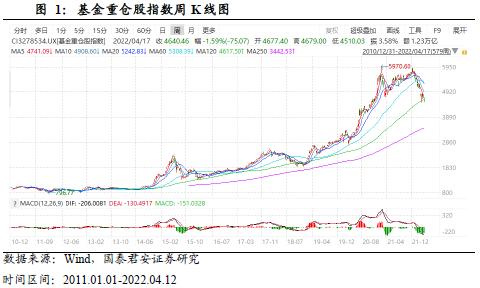

我们根据基金重仓股股票名单,在万得软件上构建基金重仓股指数,代码为CI3278534.UX,基期选择2011年1月1日,采用自由流通股本加权。期初指数1000点。

指数涨幅上

,截止2022年4月12日,2019年以来基金重仓股指数涨幅为142.51%,大幅跑赢同期沪深300指数涨幅。今年以来基金重仓股指数下跌了19.02%,跌幅也超过同期沪深300指数。此外,基金重仓股指数2019年以来期间最大涨幅达到212.53%,高点至今下跌21.18%。行情走势上,

基金重仓股指数在2021年2月10日达到最高5970.06点后暴跌。之后震荡反弹约3个季度,在2021年12月13日反弹至5913.40点,未突破前高,然后一路下跌至今,具体见下图。

指数相关性方面

,我们计算了重仓股指数与上证指数、沪深300、创业板指、上证50等市场主要宽基指数2019年以来的收盘价相关系数,发现与创业板指相关系数最高,达到0.98,其次为深证成指和中证500,与上证50的相关性最低。

1.3 重仓股行业分布

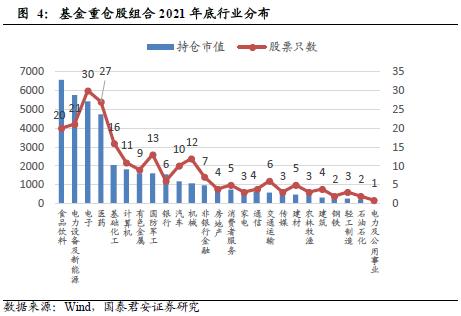

从行业分布看,基金重仓股主要集中在电子、电力设备及新能源、食品饮料、医药四个行业。

分析2021年底基金重仓股中股票构成发现,基金重仓股共覆盖25个中信一级行业。其中,电子、电力设备及新能源、食品饮料、医药四个行业基金重仓股持仓市值均超过4700亿,持仓市值合计占比达56%,重仓股票数量分别为20、21、30、27只。周期行业普遍持股较少,仅1-7只。具体见下图。

02

基金重仓股面临的三重困境

2.1

分子、分母端共同恶化导致的“估值困境”

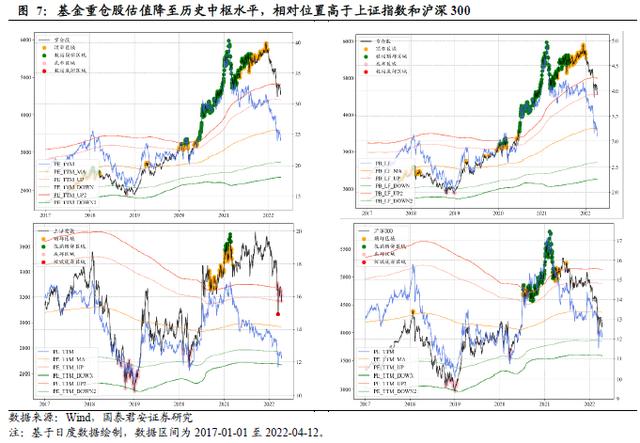

虽然基金重仓股普遍经历了一轮调整,当前估值已经下降到估值中枢附近,但仍远高于市场平均水平。从估值绝对值看,

截止2022年4月12日,基金重仓股的PE_TTM为24.38倍,虽较2021年2月的最高水平有所回落,但仍远高于沪深300指数和上证50指数水平;基金重仓股的PB为3.16倍,也高于沪深300和上证50。从估值在历史上的相对水平看

,根据估值布林带模型,基金重仓股估值在2021年初见顶后不断下降,虽然已降至估值中枢附近,但相对位置仍高于市场整体,上证指数、沪深300、中证500等宽基指数估值均已降至中枢向下1倍甚至1.5倍标准差附近。

分子、分母端共同恶化或导致重仓股进入“估值困境”。

从股票DDM定价模型来看,当前市场处于分子端盈利预期下降、分母端贴现率上升、市场风险偏好下降、投资者预期贴现期数减少的多重困境。盈利端看,上海、深圳等大城市疫情爆发导致全国供应链受损,预计后续上市公司业绩下滑将进一步加大;分母端看,美联储加息缩表加快、国内通胀水平上升导致实际利率提高,导致投资者实际无风险利率提升;俄乌局势恶化、宏观经济不确定性上升导致投资者风险偏好快速下降,一方面直接反应在分母端使贴现率增加,另一方面盈利见底的时间与节奏能见度下降,投资者从过去的“向远方看”转为“向当前看”,可能导致市场使用估值模型时减少折现期数。上述因素共同作用下,或导致基金重仓股的高估值难以持续。2.2

承接资金不足导致的“资金困境”

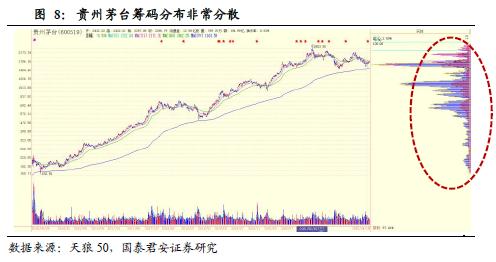

基金重仓股多为宽筹码分布股票。

一般而言,被大量基金持有的、进入基金重仓股的股票,多为行业地位稳固、业绩基本面优秀的公司。投资者对未来发展看好,股价长期上涨过程中,投资者以不同的价格买入,获利后也不急于卖出,最终导致股票价格持续上涨,“宁王”、“茅王”出现。我们以贵州茅台、宁德时代的筹码分布情况为例,从筹码角度看,上述股票是典型的“宽筹码分布”股票,低成本买入的投资者并不急于卖出,随着股价上涨不断有投资者以不同成本买入并持有,最终导致市场整体的成本非常分散,即股票筹码分布呈分散式分布。

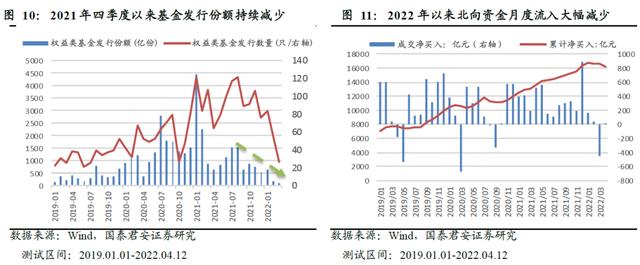

新基金发型受阻叠加北向资金转向导致重仓股面临“资金困境”。

“宽筹码”分布的股票投资者持有成本分散,一旦股价出现快速下跌,低成本投资者由于盈利丰厚可以随时止盈,因此宽筹码股票更需要资金买卖力量的均衡。对于投资者而言,经常存在流动性需求需要卖出部分股票,此时需要资金去承接股票的卖出力量,根据历史经验,公募基金新发和北向资金流入是承接资金的主要增量。然而,一方面2022年以来公募基金发行量锐减,据统计今年前三个月共发行权益类基金142只,规模仅805亿,而去年前3月发行数量313只,规模近7600亿元;另一方面,与基金持股重合度较高的北向资金也转为净流出,2022年以来合计净卖出230亿元。

2.3

趋势线走坏后面临的“趋势困境”

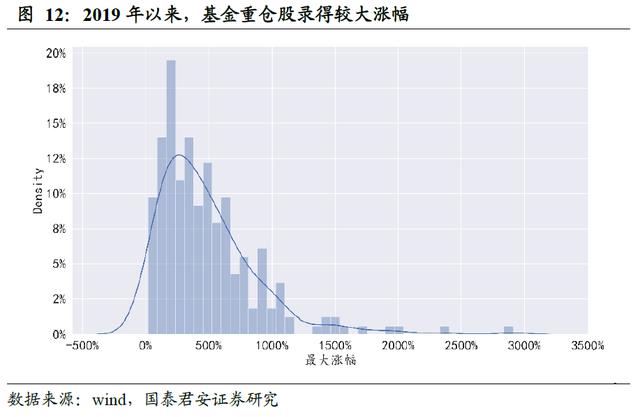

从股票涨幅看,227只基金重仓股过去几年均录得较大涨幅,但2021年以后陆续见到高点。

2019年以来,183只基金重仓股平均最大涨幅493%,其中63%的股票最大涨幅超过300%,37%股票最大涨幅超过500%。但是从2021年1月以来,贵州茅台、宁德时代等197只股票先后见到高点,随后开始大幅调整,至4月12日,基金重仓股较最高点平均下跌40%,80%股票最大跌幅超过30%,25%股票较最高点已经“腰斩”。

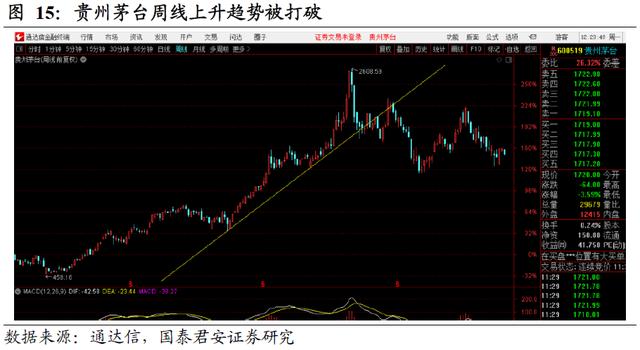

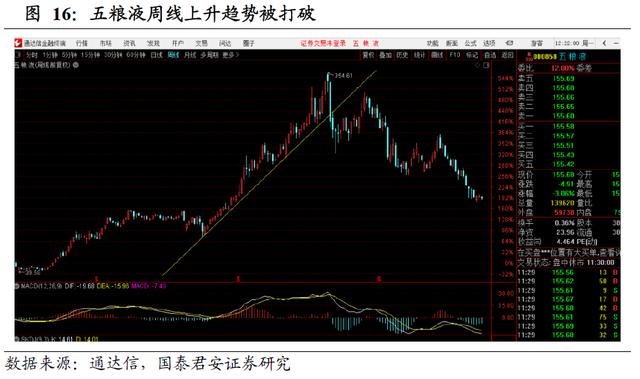

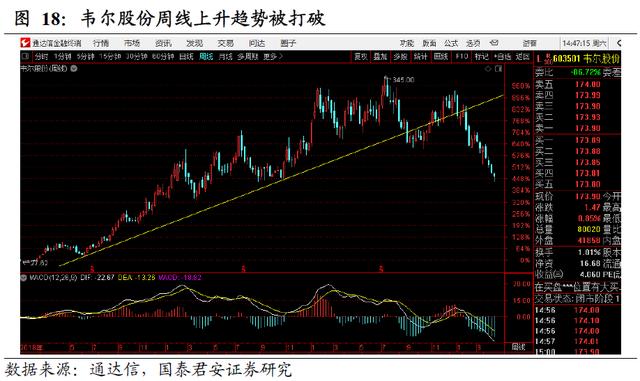

从股票周线趋势线看,多数基金重仓股已经进入“趋势困境”。

在回调过程中,基金重仓股绝大部分已经跌破牛市以来上升趋势线。周线趋势线的打破意味着,股票调整级别将由周线变为月线级别,调整周期也会顺势延长。根据统计,截至4月12日,227只基金重仓股中,低于60日均线的股票有195只,低于120日均线有204只,分别占比89.9% 和85.9%。从历史经验看,趋势破坏导致股票调整级别扩大后,后续走势将会越来越弱,调整中的反弹重心也会越来越低。由于行业运行节奏不同,基金重仓股见顶时间主要分布在三个时间段,分别是2021年1月-2月、2021年7-9月和2011年11-12月。下面依次分析每个时间段见顶股票。

2021年1-2月期间,共有43只基金重仓股票见顶,主要是以“茅五泸”为代表的白酒股。

在此期间见顶的食品饮料行业股票共11只,占比约为26%,其他行业见顶股票为1-4只不等。其中,贵州茅台和五粮液分别在2021年2月18日和2月18日见顶下跌,在2021年4月30日和2月26日跌破上升趋势线。

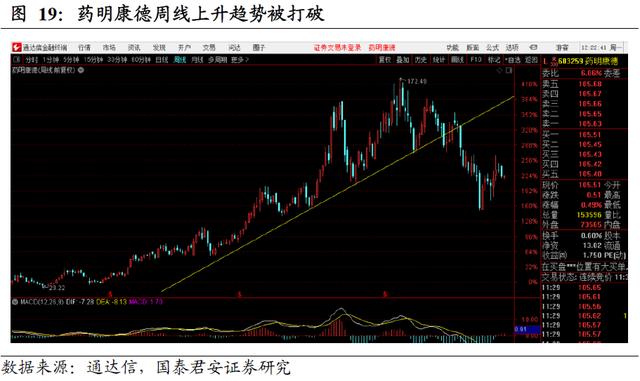

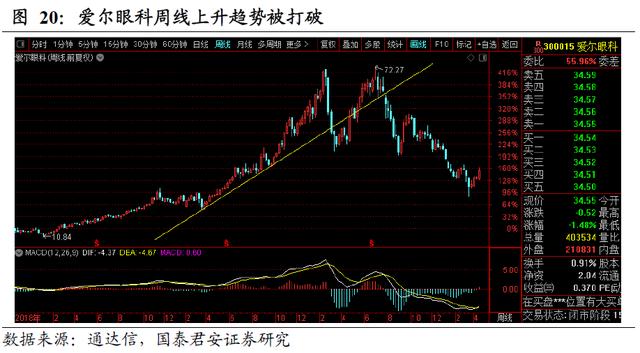

2021年7-9月期间,共有59只基金重仓股票见顶,主要分布在电子和医药行业。

电子行业股票有11只,其中海康威视和韦尔股份分别在2021年7月26日和2021年7月13日见顶;之后在2021年8月12日和2021年12月17日确跌破上升趋势线。医药行业有8只股票见顶,其中药明康德和爱尔眼科分别在2021年7月16日和2021年7月2日见顶,分别在2021年11月05日和2021年7月30日确认跌破上升趋势线。此外,基础化工、有色金属和电力设备及新能源各有7只、6只和6只见顶。其他行业见顶股票只数仅1-3只。

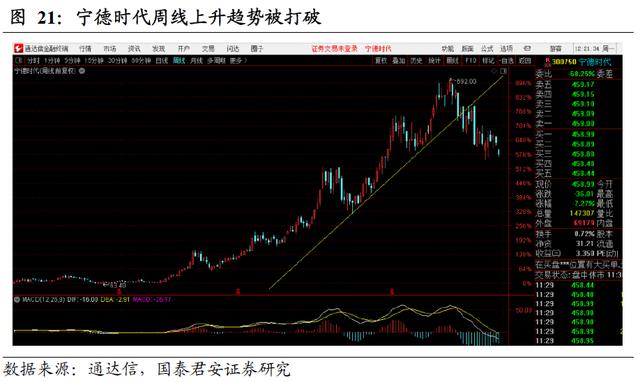

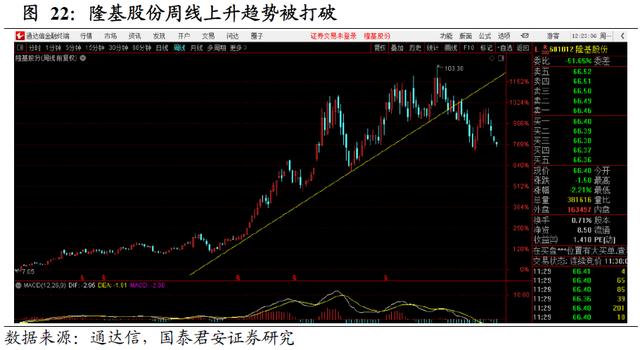

2021年11-12月有53只股票见顶,主要分布在以宁德时代、隆基股份为代表的新能源行业。

电力设备及新能源行业股票共有13只见顶,其中宁德时代和隆基股份分别在2021年12月3日和2021年11月2日见顶;之后在2022年1月7日和2021年12月14日确认跌破上升趋势线。其次,电子、国防军工和医药各有11只、7只、6只见顶。其他行业见顶股票只数仅1-3只。

03

应对策略

如我们在报告《战略相持——2022年春季大类资产展望》中所述,预计未来1-2个季度市场将呈现区间震荡走势,难以出现趋势性行情。综合技术面、估值面、市场面等因素看,上证指数或在3100-3400点之间区间震荡,而Beta更高的创业板指底部或在2200-2400点区间、顶部或在2900-3000点区间。

考虑到基金重仓股指数与创业板指的相关性较高,我们建议不妨以创业板指为“锚”,在市场的“战略相持期”,采取以下两个操作:一是借助反弹做好调仓换股,指数反弹至相对高位时,从前期涨幅过大、筹码结构恶化、趋势已经走坏的高风险赛道股,向相对低风险的价值板块做适当调整;二是利用战略震荡期做差价降成本,在创业板指接近底部区间时适当加仓,当创业板指反弹至顶部区间时适当减仓,静待中线加仓位置。以半年以上的中线配置视角出发,我们推荐相对比较低估的板块,中线增仓机会最快在6月“市场底”形成以后,建议考虑券商、上证50等价值低估的板块。

04

风险提示

俄乌局势发展超预期;Omicron影响超预期;宏观政策趋松不及预期;海外市场波动加剧;量化模型基于历史数据构建,而历史规律存在失效风险。

本文作者:国泰君安廖静池配置团队,来源:君聊配置,原文标题:《【国君配置】基金重仓股当前“三重困境”深度解析》

本文来自华尔街见闻,欢迎下载APP查看更多