做全球投资的人都知道,股票市场有“股神”巴菲特,债券市场有“债券之王”格罗斯。

虽然格罗斯在国内名气不及巴菲特,但实力绝对不输巴菲特:他打造了世界上最大的基金公司PIMCO,开启主动式债券交易风格,改写了债券市场的历史。是业内出了名的擅长预判,写的投资展望也是巴菲特每月的必看。

然而,“债券之王”却栽在了上周的意大利危机上,他管理的债基在上周二创史上最大单日亏损,同时导致基金今年以来的亏损幅度是同行27倍!

格罗斯的债基创史上最大单日亏损

上周二,格罗斯旗下的旗舰无约束债基资产净值在跌逾3%,创2014年设立以来最大单日亏损。根据晨星Morningstar统计,今年以来,格罗斯旗下的这款债基累计净值亏损5.94%,同期其他同类基金平均跌0.22%,亏损幅度是同行27倍,在同类基金中表现垫底。

格罗斯旗下的基金净值表现:

《华尔街日报》援引机构CFRA的ETF与共同基金研究主管Todd Rosenbluth称,不管怎么衡量,一天内净值深跌3%,对一个投资企业债券和其他固收证券的共同基金来说都很不寻常。彭博社的形容更为“心酸”:格罗斯遭遇惨败的同日,不少知名基金却因做空意大利债市,创近九年以来最大单日涨幅。

对此,有“债券大王”之称的格罗斯表示,他的基金本周遭受损失,原因是意大利危机引发美国和德国债券收益率差扩大。“策略一直是做空德国国债、做多美国国债,”格罗斯周五在彭博电视上表示。“糟糕的一天和糟糕的交易就是这么来的。”

格罗斯一直押注美德息差会缩小,但美国10年期国债收益率相对于同期德国国债的溢价本周却达到1989年以来的最高水平。他的骏利亨德森全球无限制债券基金周二下跌3%,为近四年来最大单日跌幅。

格罗斯表示,美国10年期国债收益率相对于同期德国国债的溢价已经超过250个基点,而去年年底还不到200个基点。周二的避险买盘帮助将德国10年期国债收益率推低至0.19%,是一年多来最低盘中水平。而目前美德息差扩大的趋势“必须扭转。”

他还表示,基金中有大量资金是他自己的。“骏利亨德森全球无限制债券基金拥有近20亿美元,其中有我自己的大量资金,”格罗斯说。“从我自己的利益角度,我的全部家当都在这里,怎么会去睡觉或休假。”

创立了世界最大的基金公司

人称“债王之王”

格罗斯到底是谁?做全球投资的应该都知道曾是世界上最大的共同基金PIMCO,这家公司就是他创立并打造的。

PIMCO最早是太平洋保险公司的投资部门,比尔·格罗斯加入后,用了十年时间将其变成美国西岸最大的企业基金投资公司。格罗斯执掌期间,PIMCO最高峰时期管理的资产高达2万亿美金。作为比较,中国的外汇储备3万多亿;巴菲特的伯尔希克·哈撒韦最新的总资产7000多亿美元。其中有两千多亿是格罗斯自己亲自管理的总回报基金。而他也被人尊称“债王之王”。具体事迹如下:

1971年,格罗斯成为太平洋共同人寿保险公司当一名债券分析师。主要工作是买入一种债券、收取利息单的简单债券操作。

1972年,格罗斯觉得债券的被动操作无聊了,于是说服了老板给他1500万美金,成立了一个小型债券基金,开启主动式债券交易风格。

1982年,PIMCO分拆成独立营运的基金公司,总资产约为二十亿美元,格罗斯在影响力和话语权上成为一把手。

1980:预测联储反通胀立场。

巴菲特称会按时去读他每月的市场展望。“每个月我都急于看到比尔·格罗斯的评述。文笔生动,条理清晰,见解独到。总之他对长期和周期之间关系的理论是我读过的书里,总结的最好的一个。”投资专家彼得·伯恩斯坦所说,格罗斯对股市和债市的影响甚至要胜过这位股神。

1987年,格罗斯接手PIMCO旗舰基金– PIMCO总回报基金。

数据显示,“总回报基金”自1990年至2014年录得380%的累计回报,跑赢绝大部分对手,为格罗斯债市封王奠定基础。

如图,PIMCO总回报基金在其执掌是业绩是一条几乎稳定上升的斜线,代表不论市场如何波动,它总能带来可观的回报。

2003:《Fortune财富》选出企业二十五位最有影响力人士,第二名巴菲特,第十名格罗斯。

2006:明确预测美国次级房屋信贷危机。

2014年,格罗斯离职,总回报基金连续十几个月资金流出,2200亿的资产失血1500亿,为有史以来共同基金公司遭遇的最大规模年度资金出逃。PIMCO总的管理资产也从2万亿下降了超过25%。

同年,70岁的格罗斯发出“还准备再干40年”的宣言,并加入骏利资本,管理规模仅1300万美金的骏利全球无约束债券基金。

而晨星最新数据显示,该基金最新规模为21亿美金。

意大利债市危机

那么,让“债王”格罗斯大吃一亏的意大利债市危机到底是怎么一回事?

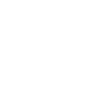

北京时间5月28日,意大利组阁失败,意大利政治不稳,政治局势不确定性增强,以及重新大选的风险刺激市场避险情绪飙升,意大利国债遭受打击,意大利资产被加速甩卖。5月29日意大利10年期国债收益率涨幅超10%,自2014年6月以来首次突破3%。

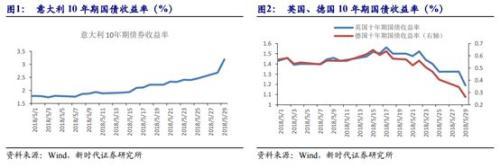

受避险情绪影响,欧洲内部债券市场分化。一方面,和意大利类似政治不稳、或者债务比较高的国家,如西班牙、葡萄牙等南欧国家,债券也遭到抛售,债券收益率大幅上升。但同时,资本流向了德国、英国等经济基本面比较好的国家,这些国家的债券收益率大跌。德国10年期国债收益率最低降至0.20%左右,英国10年期国债收益率最低降至1.24%左右。

这与格罗斯的操作正好相反。

对此,新时代证券的老师分析,意债危机的直接原因是政局不稳,根本原因在于债务高企。

根据意大利央行数据,3月末意大利公共债务为2.3万亿欧元,债务占GDP比例为132%,仅次于希腊,为全欧洲第二高。债务高企的根源是高福利、高失业率。3月意大利失业率维持在11%,其中15岁至24岁的青年失业率为31.7%。欧盟青年失业率中意大利位居第三,仅次于希腊和西班牙。意大利经济低迷加剧了债务风险。2018年一季度,意大利GDP同比增长1.4%,低于前值的1.6%;意大利GDP环比增长0.3%,低于前值的0.31%。

本文源自中国基金报

更多精彩资讯,请来金融界网站(www.jrj.com.cn)